こんにちは喜至です。今回は米国株投資の一歩目として、クリアアライナー(マウスピース型矯正装置)のパイオニアメーカーであるAlign Technologyとクリアアライナー業界について特許情報を組み合わせた分析をしてみたいと思います。

クリアアライナーについて

クリアアライナーとは

クリアアライナーとは歯科矯正装置の一種です。歯科矯正と言えば、歯にブラケットとワイヤーをつける矯正方法を想像する人が多いと思います。クリアアライナーは透明なマウスピースの形をしておりこれを歯にはめることで特定の歯に力を加えて歯を理想的な位置に動かしていきます。

従来のブラケットを使用した矯正方法と比較し、治療中の審美性がよいこと、食事やブラッシング時に取り外し可能なことがメリットとして挙げられます。治療期間やコストは従来のブラケットとほとんど変わりません。米国ではFDA(アメリカ食品医薬品局)の認可と医師の処方箋が必要な医療器具として扱われています。

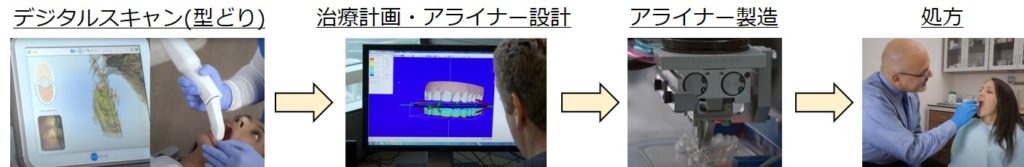

治療プロセス

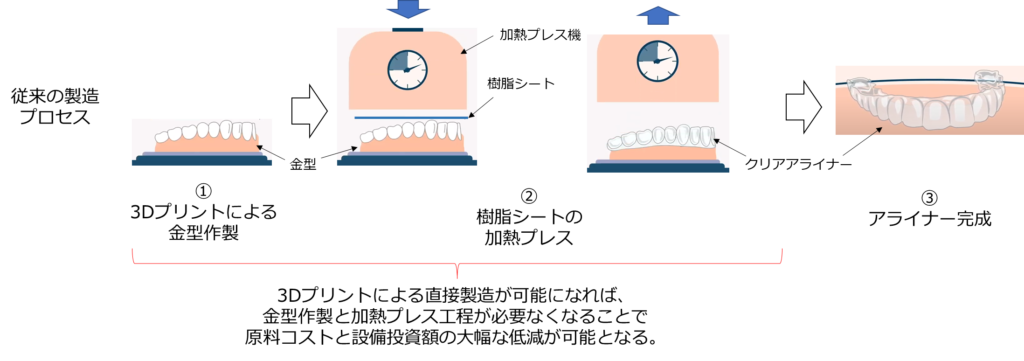

クリアアライナーは従来の矯正治療と同様に歯科医師や歯科矯正医の診断から始まります。患者の歯の形をデジタルスキャンで3Dデータとして取り込み、3Dモデルを編集しながら理想的な歯並びを決定し、それに至るまでの治療計画の立案、歯を動かすためのアライナー設計を行います。設計が完了したらアライナーを3Dプリントと加熱成型によって製造し、医師から患者に処方します。後は定期的に治療の進捗を確認しアライナーを交換していきます。

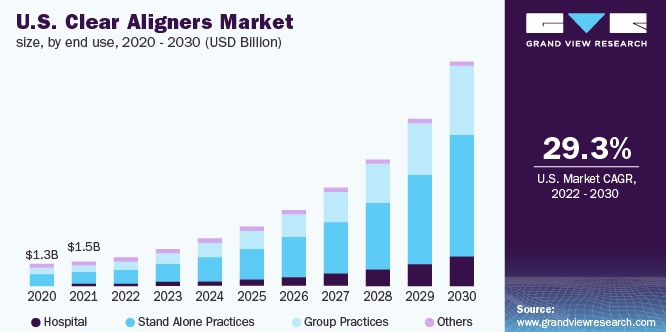

市場規模

2020年のクリアアライナー世界市場規模は24.1億米ドルで、今後2030年にかけて19.7%~29.5%ととても高いCAGRで成長すると予想されています。特に北米は55%のシェアとなっており主要なマーケットとなっています(次点で欧州、アジア)。世界の人口の60%が不正咬合または歯のずれによる何らかの問題を抱えていると推定されていますが多くの人は矯正治療をすることなく過ごす潜在的な患者となっています。しかしブラケット矯正よりも多くの利点を持つクリアアライナーという選択肢がこれらの潜在的な患者を矯正治療へと向かわせる後押しになっています。米国では歯を矯正する患者が1994年時点で80万人だったのが2018年時点では400万人に増加し、対象も成人のみから成人および10代まで広がりを見せています。このような要因により、今後数年間で市場がけん引されると予想されています。

Align Technologyについて

Align Tecnology概要

Align Tecnology(アラインテクノロジー)社は20年以上の販売実績をもつクリアアライナー製造のパイオニア企業です。Align TechnologyのクリアアライナーブランドであるInvisalignは市場で圧倒的な知名度を誇っています。2001年に米国のNasdaq市場に上場しています。ティッカーはALGN。上記クリアアライナーの治療プロセスで必要な口腔デジタルスキャン装置、治療計画立案ソフト、アライナー設計ソフト、アライナー製造まで自社商品・サービスをワンストップで歯科医に展開しています。十数年にわたり市場を独占してきましたが、2017年にクリアアライナーの基本特許が満了したため新規参入企業が急増しました。しかし2020年時点で市場規模24.1億米ドルに対して21億米ドルの売上をあげておりシェアは85%にもなります。

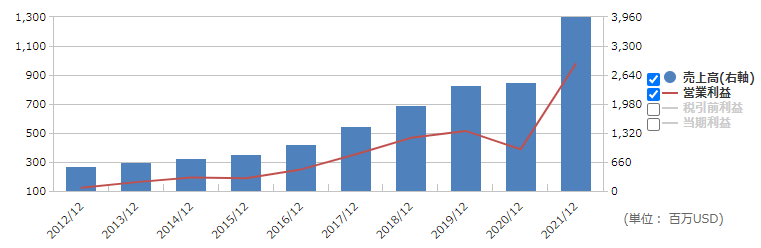

ファンダメンタル

Align Tecnologyの過去10年の売上と営業利益を見てみると、きれいに右肩上がりで推移しています。2020年はコロナウイルスで歯科医院の営業が制限されたことで影響を受けましたが、2021年はその反発から大幅な増収増益になっています。上記GRAND VIEW RESEARCHの予想では2021年の市場規模は31億米ドルとなっていますがAlign Tecnologyのクリアアライナー売り上げは32.5憶ドルとなっており予想を超える大きな成長であったことがわかります。

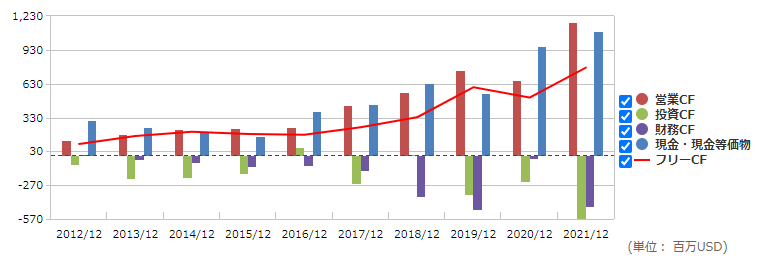

次に過去10年のキャッシュフロー推移を確認します。営業CFは10年すべてプラスです。クリアアライナーの製造は完全なオーダーメイド受注生産のため通常の製造業と異なり在庫が積みあがらないことや、現金収入の回収も早いことが好影響となっていると考えられます。投資CFも概ねマイナスで推移しながら営業CFおよびフリーCFは右肩上がりの推移を描いています。投資が現金収入につながっており順調に成長していることが分かります。

最後にROICの確認です。過去10年間のROICも高いです。特に直近5年はコロナ禍が起こった2020年を除いて20%以上の高水準になっています。無駄のない投資で大きな利益につなげていることがわかります。2021年時点のAlign Technologyは有利子負債が小さく、資本コストを仮に高めの9%とおいてもROICと大きなスプレッドがあり、付加価値を創出する能力が非常に高いことが分かります。

| 2021年 | 2020年 | 2019年 | 2018年 | 2017年 | 2016年 | 2015年 | 2014年 | 2013年 | 2012年 | |

| ROIC | 21.78% | 9.800% | 31.85% | 32.68% | 21.57% | 20.58% | 17.99% | 21.03% | 10.58% | 10.85% |

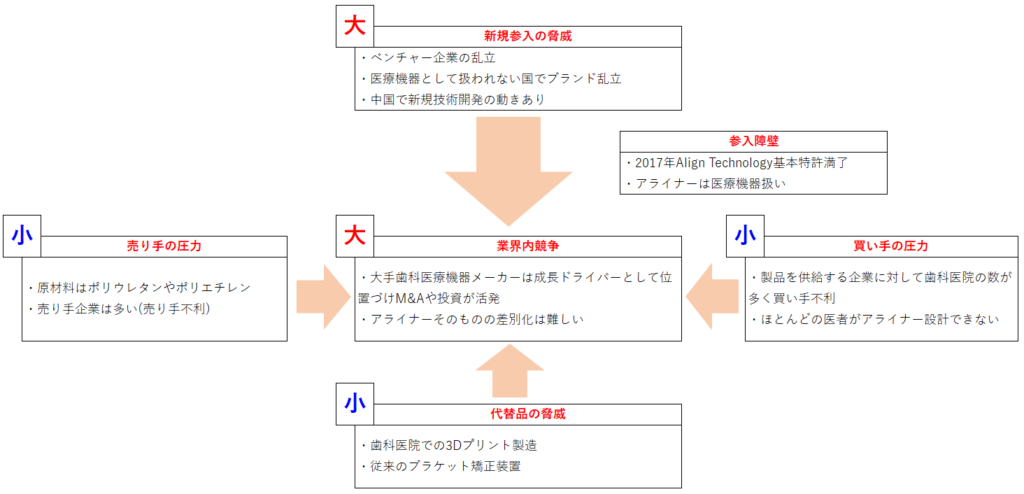

5F(ファイブフォース)分析

クリアアライナー業界をマイケル・ポーターの5Fで分析してみます。

新規参入の脅威

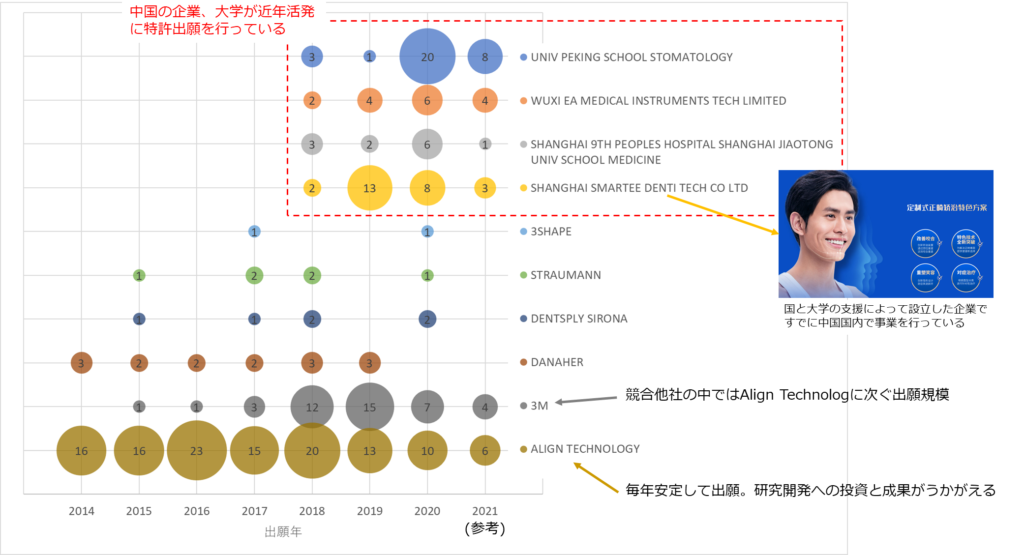

クリアアライナーはAlign Tecnologyの基本特許が参入障壁となっていましたが、2017年に特許が満了すると参入障壁が下がり多数の企業が参入しました。すでにブラケット矯正装置を販売していた大手歯科医療機器メーカーは参入済みとなっており、その後も小規模のベンチャーが乱立しています。クリアアライナーはマーケットの大きい米国や欧州では医療機器として扱われておりFDAやMDRによって規制されています。この制度障壁によって他分野からの参入はある程度抑えられています。しかし、日本のようにクリアアライナーを医療機器として規制していない地域では米国や欧州以上にブランドが乱立しています。またクリアアライナーの特許情報を分析したところ、近年は中国の大学が多数の出願を行っており、開発活動が活発になっています。国と大学が支援して設立されたクリアアライナー企業である”Shanghai smartee denti tech co ltd”が中国国内で事業を開始しており、ただの模倣ではない技術力と知的財産を伴った中国企業との競争も考えられます(バックデータ①参照)。

代替品の脅威

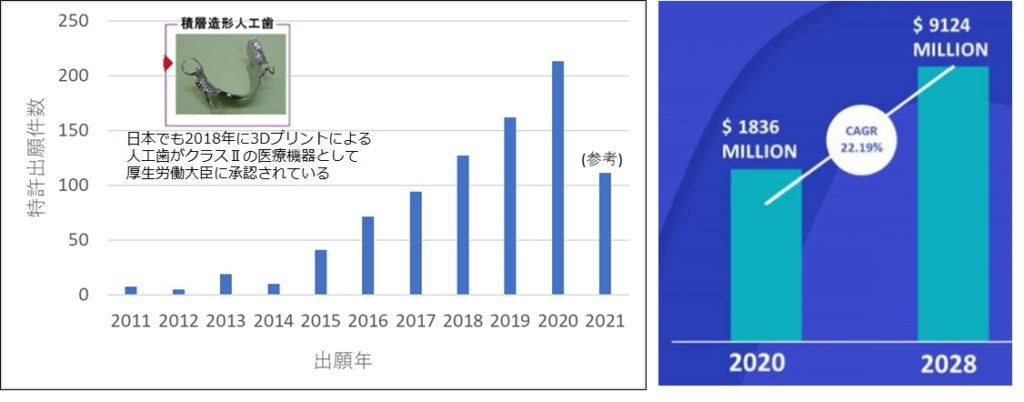

クリアアライナーと同じ結果を異なる形態で可能にするものとして既存のブラケット矯正が挙げられますが、これはどちらかというとブラケット矯正の代替品としてクリアアライナー市場が拡大していると考えるべきで明確な代替品はないように思えます。次に買い手(歯科医院)が機能を自己調達するという観点で考えると、すでに実用化が進んでいる歯科医院での補綴修復物(歯の詰め物)などの3Dプリンティングが脅威として考えられます。まだ生体に安全な材料でクリアアライナーのような中空形状を精度よく作製したり強度を保つのはハードルが高いようですが、近い将来、スキャンから設計、製造まで院内で完了する未来も十分に考えられます。実際に歯科用3Dプリントの特許出願数は右肩上がりに増加しており実用化後も活発に研究開発とその成果が生まれています(バックデータ②参照)。

売り手の圧力

クリアアライナーに使用する材料は各社で工夫があるものの基本的には熱可塑性の樹脂シート(ポリエチレンやポリウレタン)になります。希少な材料ではなく供給元も多いため、現状は売り手側の圧力は大きくないと考えられます。

買い手の圧力

クリアアライナー業界の買い手のメインは歯科医師や歯科矯正医が運営する歯科医院になります。クリアアライナーメーカーに対して歯科医院の数の方が圧倒的に多いですから基本的に買い手側が不利です。さらに歯科医院はメーカーが提供するスキャン装置、治療計画立案やアライナー設計を依頼するワークフローシステム、アライナー製造までメーカーに依存しています。設備やシステムを導入すると簡単に他社製品に乗り換えずらくスイッチングコストが高いため、クリアアライナーの値上げにもおとなしく対応するしかない等、買い手の圧力は小さいと考えられます。

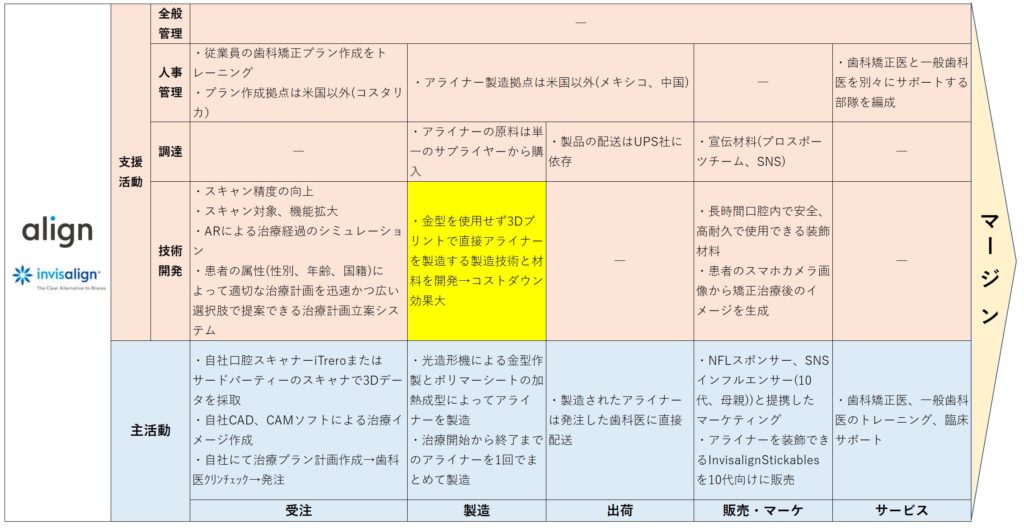

バリューチェーン分析

Align Tecnologyの競争優位性、つまり他社より相対的に高い価格または相対的に低いコストを実現するための活動とその持続性についてバリューチェーンを用いて分析しました。

Align Technologyのバリューチェーンは受注、製造、出荷、販売・マーケティング、サービスの5つのプロセスに分類できます。まずはアライナーの受注に必要な口腔スキャナーやCAD/CAMソフト、アライナー設計、治療計画立案から発注までのワークフローをすべて自社で保有しています。アライナーの製造も自社工場で行っており、歯科医師が診察からクリアアライナーを患者に処方するまでのワンストップサービスを提供しています。また、20年以上クリアアライナーを市場にほぼ独占的に供給し続けながらマーケティングにリソースを割いてきたことで圧倒的なブランドを確立してきました。さらに買い手である歯科医師の教育や臨床サポートを徹底することで信頼を積み上げながら囲い込みを行っています。これらの主活動が高い価値を生むことで基本特許満了によって新規参入が相次いだ後も高い単価を維持しながらほぼ独占的なシェアを維持できていると考えられます。

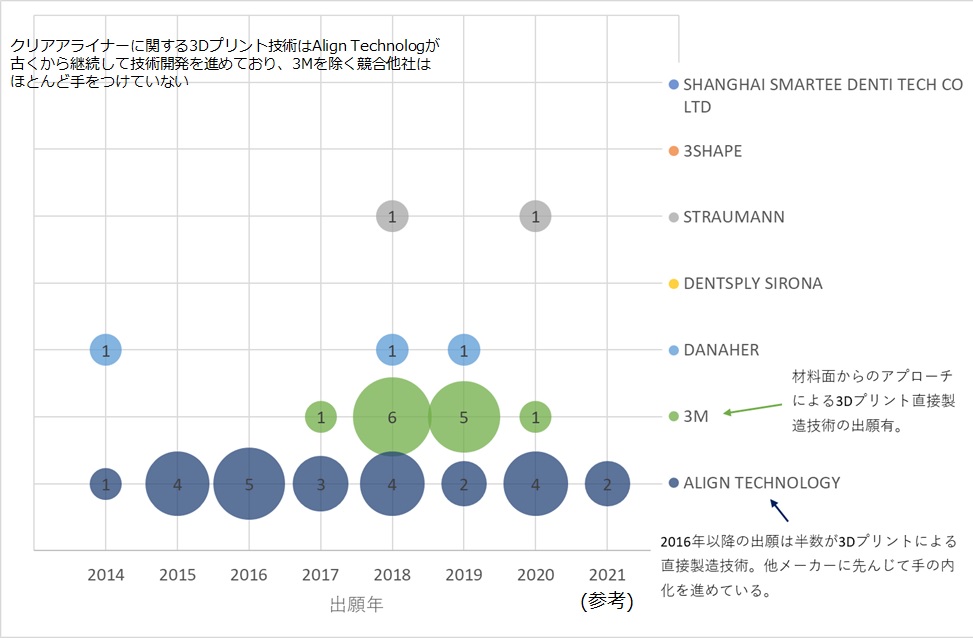

コスト面ではアライナーの製造プロセスに特徴が見えます。アライナーは治療開始から完了までのピースを一度に製造、出荷することで輸送コストを低減し、原料は単一のサプライヤーから調達することで単価とオペレーションコストを低減。人手がいる治療計画立案やアライナー製造はコスタリカや中国などの人件費が安い国に拠点を置くことでコスト低減を図っています。これらのコストに対する活動が高い収益性を支える基盤になっていることが分かります。さらにコスト面で特筆すべきはアライナー製造の技術開発です。特許情報を分析したところ、従来の3Dプリントで作製した金型に樹脂シートを加熱成型する方法から3Dプリントで直接アライナーを製造する技術の開発に力を入れていることが分かりました(バックデータ③参照)。この技術が完成すれば従来プロセスに比べて設備投資・リードタイム・原料の大幅な低減が可能となります。また、この技術を特許で保護すれば5F分析で挙がっていた代替品の脅威に対する障壁にもなると考えられます。

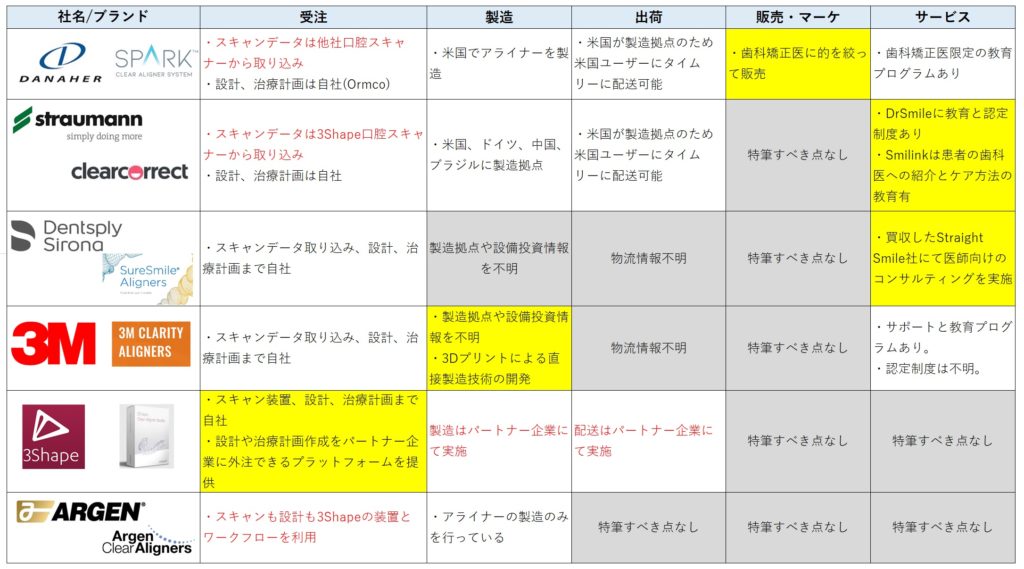

比較のため競合他社のバリューチェーンも分析しました。各社の特徴的な活動を黄色でマーキングしています。

Danaher(米国)はスピンオフしたOrmcoの技術を中心にSPARKブランドを展開しています。設計、治療計画、製造を自社で行い、これらのサービスを一般の歯科医師ではなく矯正歯科医師のみに提供し高品質なブランドイメージを追及しています。

STRAUMANN(スイス)はClearcrrectブランドを展開しクリアアライナーシェアNo2(5%程度)に位置しています。設計、治療計画、製造を自社で行い、リーズナブルなクリアアライナーを提供しています。また患者に直接マーケティングを行い歯科医院に患者を紹介するなどD2Cの動きを見せているのが特徴です。

DENTSPLY SIRONA(米国)はOraMetrixを買収したことで同社のsuresmileシステムを手中に収め、Align Technologyと同様にスキャンから矯正治療計画、アライナー製造まで一貫して手掛けています。また買収したStraight Smile LLC(BYTE)にて他社商品も含めたクリアアライナー治療のコンサルティングを実施しているのが大きな特徴です。

3M(米国)はスキャンから矯正治療計画、アライナー製造まで一貫して手掛けています。特許情報を分析したところ、競合他社の中では特にクリアアライナーの開発にリソースを投下しており(バックデータ①参照)、Align Technologと同様に3Dプリントによるアライナーの直接製造技術の開発を行っていることがわかります(バックデータ③参照)。

3Shape(デンマーク)は、スキャン装置によるスキャンデータを提携企業(FullContour社)に送付して治療計画立案作成したり、アライナー製造を提携企業(Argen社)に外注できるワークフローシステム(3Shape Clear Aligner Studio)を提供しています。このワークフローシステムによってバリューチェーンの中で単一の機能を担う企業が参入しやすくなっています。

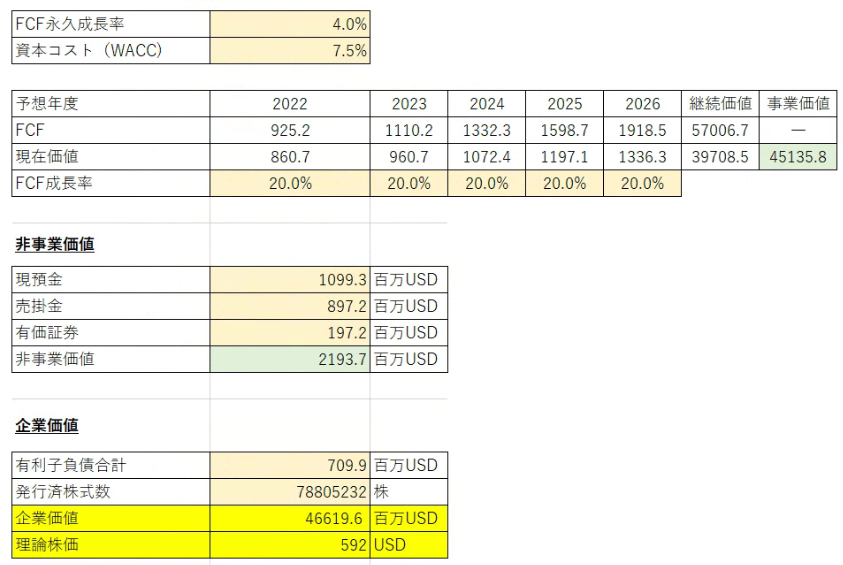

DCF法による企業価値の算出

最後にDCF法を使ってAlign Technologyの企業価値を算出し、発行済み株式数で割って理論株価を算出してみたいと思います。まずはこの先5年のFCF(フリーキャッシュフロー)を予想します。これは最新の2021年実績から単年で何%成長するかを考える必要があります。10年間の営業利益の実績成長率は26.9%、FCFの実績成長率は22.7%。Align Technologyの売上成長率コンセンサスは市場成長率とほぼ同様の20~30%です。Align Technologyは特許の満了に伴い多くの市場参入があったものの、20年以上、ワンストップサービスを独占して歯科医院に供給してきた実績とマーケティングによる圧倒的知名度によって現在も高い単価を維持しながら85%以上の高シェアを維持しています。また売り手と買い手の圧力もそれほど大きくない中で低コストなバリューチェーンを構築しており、高い利益率を維持しています。よって5年先のFCF成長率は保守的に見積もっても市場成長率や会社コンセンサス下限の20%は見込めると考えられます。6年以降のFCFはFCF永久成長率から継続価値としてまとめて算出しました。長期的な懸念事項としては潜在的に大きなマーケットである中国で相当数の知的財産を保有する中国企業との競争が待っていること、歯科用3D技術の進歩によって院内でのアライナー直接製造が可能になる可能性などが挙げられます。前者についてはどうなるか予想がつきませんが、後者についてはAlign Technologyが他社に先行してクリアアライナーの3Dプリントによる直接製造技術の開発と特許化を進めていることでリスクヘッジが出来ていると考えられます。また、この技術は実用化に至っていないものの、将来的に大幅なコスト低減につながる可能性があります。よって永久成長率は米国の平均インフレ率(約2%)を上回る4%として継続価値を算出しました。これらのFCFを資本コスト7.5%で現在価値に割り引き、合算することで事業価値を算出しました。あとは現預金などの資産価値と事業価値を合算して有利子負債を差し引けば企業価値となります。これを発行済み株式数で割れば1株当たりの価値、理論株価が算出できます。

理論株価は592USDとなりました。エントリーポイントを安全率40%と考えれば355USDが目安になります。また、ワーストシナリオとして長期的にインフレ率と同じ永久成長率(2%)にとどまった場合を考えると理論株価は402USDとなります。

分析は以上となります。もし記事の内容を気に入っていただけましたらTwitterで「いいね」、「フォロー」をしていただけると励みになります。

バックデータ

ここには説明で用いた特許情報分析のデータを置いておきます。

①各社の年毎のクリアアライナー特許出願推移

②歯科用3Dプリント技術の特許出願推移(全体)と市場規模

③3Dプリントとクリアアライナー製造技術の特許出願推移

コメント